Neuste Artikel

| 07:45 | Super Micro Computer-Aktie: Völlig surreal! | Achim Graf | |

Leser: Die Aktie von Super Micro Computer schien sich nach ihrem Kurssturz vom Freitag am Montag wieder zu fangen. Mit knapp drei Prozent im Plus auf wieder 733 US-Dollar gestartet, fielen die Papiere des US-Herstellers von Computern für Rechenzentrum bald wieder deutlich zurück, fanden erst bei 671 Dollar einen Boden. Bei 717 Dollar ging es letztlich aus dem Handel. Zur Einordnung:… | |||

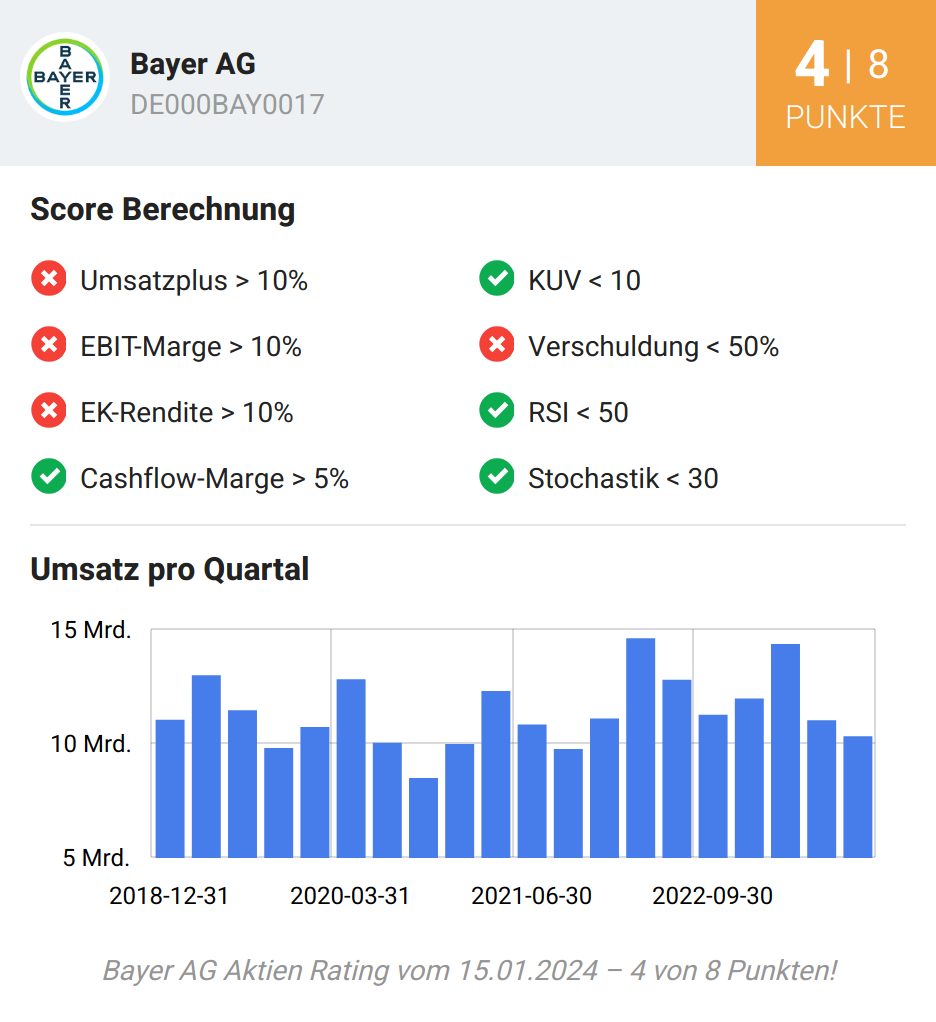

| 07:00 | Bayer-Aktie: Das sieht man nicht alle Tage! | Alexander Hirschler | |

Leser: Bester Wert im DAX war am Montag die Aktie des Leverkusener Pharma- und Agrarchemiekonzerns Bayer mit einem Plus von fast 4 Prozent. In einem freundlichen Marktumfeld profitierte der in den vergangenen Wochen und Monaten so tief gefallene Anteilsschein von einem positiven Analystenkommentar. Die US-Bank JPMorgan beließ die Aktie vor den Zahlen zum ersten Geschäftsquartal auf Neutral mit einem Kursziel von… | |||

| 05:05 | Top Performance der Woche: Lundin Gold macht neue hochgradige Entdeckung auf Fruta del Norte | Dr. Bernd Heim | |

Leser: Die Fruta del Norte Mine in Ecuador, der einzige Bergbaubetrieb von Lundin Gold, gilt als einer der profitabelsten Goldbergbaue weltweit. Um die Lebensdauer der Mine zu verlängern, plant Lundin Gold für das Jahr 2024 ein umfassendes Bohrprogramm. Dieses Programm verfolgt drei Hauptziele: die Erkundung neuer Lagerstätten in bergbaunahen Bereichen, Explorationsbohrungen in bisher weniger intensiv erforschten Konzessionsgebieten und das Überführen von… | |||

| 04:00 | Lindt-Aktie: Sollten Sie jetzt kaufen? | Andreas Opitz | |

Leser: Die Lindt-Aktie steht unter genauer Beobachtung. Die jüngsten Trendanalysen zeigen, dass nur vier von 30 Parametern positiv sind, was lediglich 13,33 % entspricht. Aufgrund dieser Daten wird die aktuelle Marktsituation als "Sehr Bärisch" eingestuft. Es wird empfohlen, mit dem Einkauf von Lindt-Aktien zu warten, bis sich die Analyseergebnisse verbessern und eine günstigere Einstiegschance bieten. In diesem Artikel soll geklärt werden,… | |||

| Anzeige | Arcelormittal: Kaufen, halten oder verkaufen? | Finanztrends | |

Leser: 3060 Wie wird sich Arcelormittal in den nächsten Tagen und Wochen weiter entwickeln? Sichern Sie sich jetzt die aktuelle Arcelormittal-Analyse... | |||

| 03:30 | FREYR Battery-Aktie: Sollten Sie jetzt kaufen? | Andreas Opitz | |

Leser: Die FREYR Battery-Aktie zeigt heute einen Kurs von 1,60 US-Dollar und eine negative Veränderung von -1,23 % im Vergleich zum Vortag. Der jüngste Rückgang könnte potenzielle Käufer verunsichern, bietet jedoch auch eine mögliche Kaufgelegenheit, falls die Bewertung als günstig angesehen wird. In diesem Artikel soll geklärt werden, ob es sich lohnt, die FREYR Battery-Aktie jetzt zu kaufen. Ist jetzt ein… | |||

| 03:15 | LVMH-Aktie: Sollten Sie jetzt kaufen? | Andreas Opitz | |

Leser: Die LVMH-Aktie zieht aktuell Aufmerksamkeit auf sich. Unsere Analyse betrachtet 30 Bewertungsparameter, von denen 12, also 40%, bullisch erscheinen. Der daraus resultierende Status „Neutral“ deutet darauf hin, dass ein Kauf der Aktie möglicherweise zu einem späteren Zeitpunkt, wenn die Trends klarer und nachhaltiger sind, ratsamer sein könnte. In diesem Artikel soll geklärt werden, ob es sich lohnt, die LVMH-Aktie jetzt… | |||

| 03:00 | Intel-Aktie: Sollten Sie jetzt kaufen? | Andreas Opitz | |

Leser: Intel hat seine Quartalsergebnisse für Q1 2024 für den 25. April angekündigt. Mit Ergebnissen, die in den letzten vier Quartalen durchschnittlich 154,5% über den Erwartungen lagen, wird angenommen, dass die starke Nachfrage im KI- und Datenzentrumssektor die Umsätze antrieb. Die Einführung neuer KI-Produkte könnte die Einnahmen der Client Computing Group steigern. Eine neu geschlossene Partnerschaft ermöglicht die Entwicklung maßgeschneiderten geistigen… | |||

| 02:30 | Linde-Aktie: Sollten Sie jetzt kaufen? | Andreas Opitz | |

Leser: Die erste Demonstrationsanlage für elektrisch beheizte Steamcracker-Öfen startete auf dem BASF-Gelände in Ludwigshafen. Dies markiert einen wichtigen Schritt für die chemische Industrie in Richtung Nachhaltigkeit. Investoren könnten nun überlegen, ob sich Investitionen in Unternehmen wie Linde, die solche Technologien vorantreiben, auszahlen. Die Bewertung der wirtschaftlichen und ökologischen Vorteile dieser Innovation ist entscheidend. In diesem Artikel soll geklärt werden, ob es… | |||

| 02:15 | Hensoldt-Aktie: Sollten Sie jetzt kaufen? | Andreas Opitz | |

Leser: Die Hensoldt-Aktie ist in den letzten Wochen erheblich gefallen, und viele Anleger fragen sich, ob nun der ideale Zeitpunkt zum Kauf gekommen ist. Seit ihrem Höchststand hat die Aktie fast 20% ihres Werts verloren, aber die 50-Tage-Linie bietet eine Unterstützung, die das Potenzial für eine Stabilisierung des Kurses bietet. Mit dem Beginn der neuen Woche scheint das Interesse der Käufer… | |||

| 02:00 | Equinor ASA-Aktie: Sollten Sie jetzt kaufen? | Andreas Opitz | |

Leser: Equinor ASA-Aktie: Jetzt kaufen? Betrachten wir die Trendanalyse, die zeigt, dass von 30 Kriterien nur 9 positiv sind, was einem Anteil von 30,00 % entspricht. Daher wird der Status auf „Bärisch“ gesetzt. Es wird empfohlen, mit einem Kauf der Equinor-Aktie zu warten, bis die Analysen ein positives Signal senden. In diesem Artikel soll geklärt werden, ob es sich lohnt, die… | |||

Anzeige

x